〜 経理・財務 〜

会社の重要な経営資源である「金」に纏わる基礎知識を整理し、着実に生み出す方法とあり方を探る

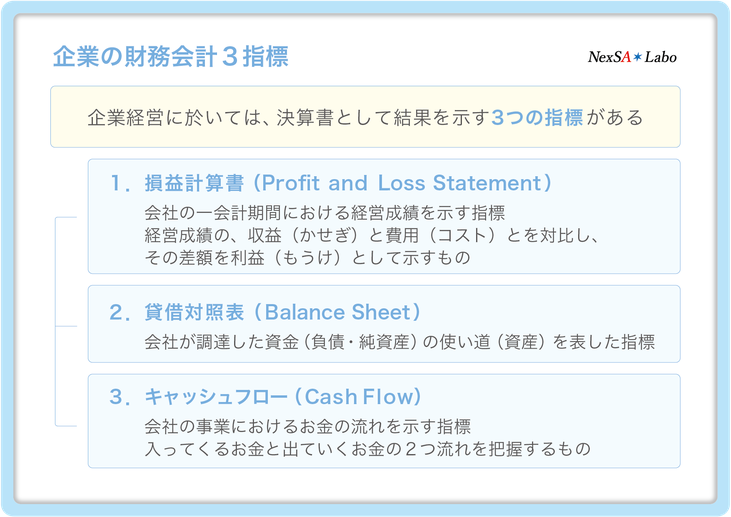

1. 企業の財務会計の3指標

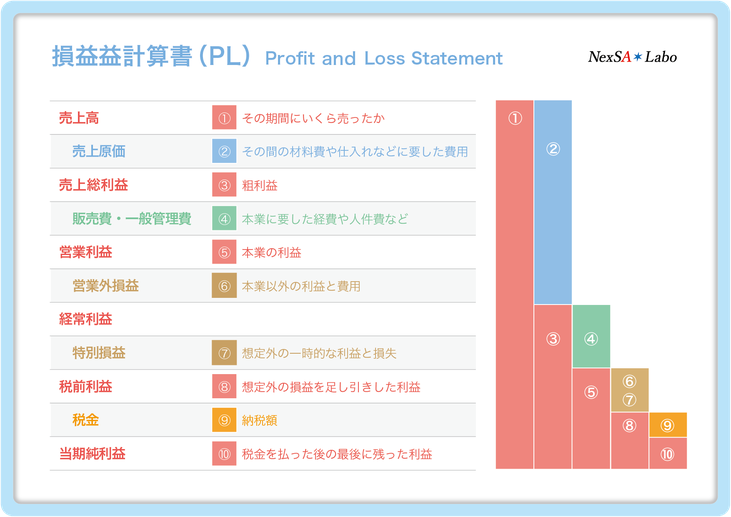

2. 損益計算書(PL)

3. 貸借対照表(BS)

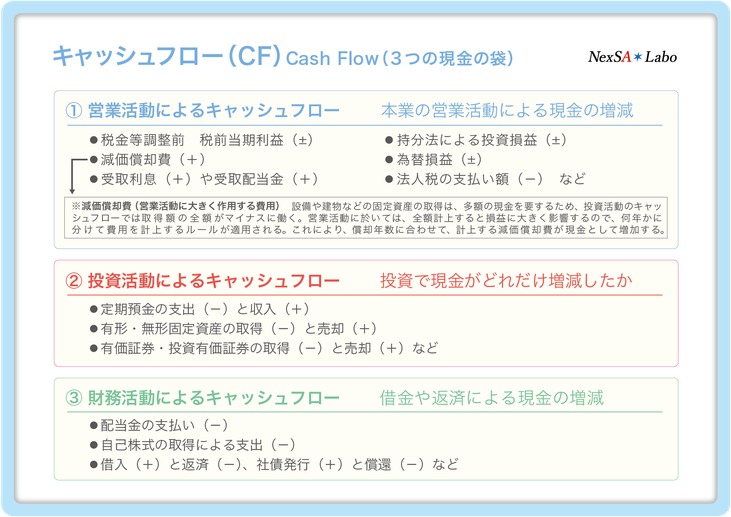

4. キャッシュフロー(CF)

5. 経営財務指標

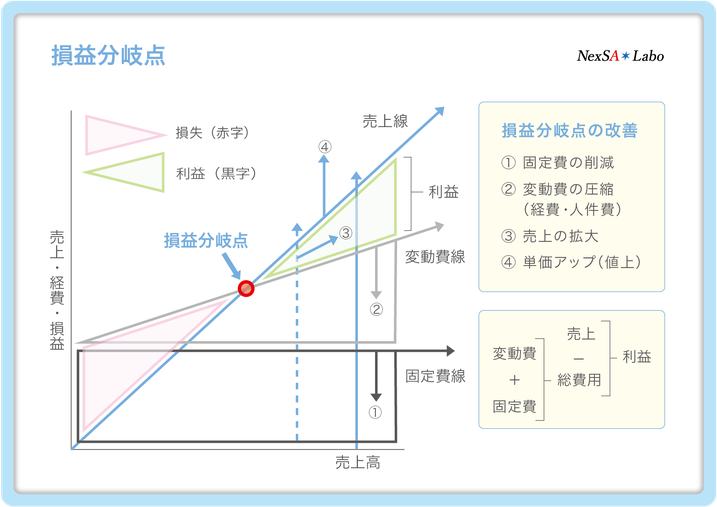

6. 損益分岐点

7. 賃借対照表(BS)から見える経営状況

8. 企業合併・買収に伴う「のれん代」

9. キャッシュフロー(CF)から見える経営状況

10. 株式の指標

3. 貸借対照表(BS)

企業のお金の「集め方」と「使い方」を表したものです。

貸借対照表の左側が「使い方」を表す資産(①流動資産、②固定資産)で、右側が「集め方」を表す負債・資本(③流動負債、④固定負債、⑤純資産)となり、左右の金額の合計は一致します。

4. キャッシュフロー(CF)

企業の「資金繰り」の実態を表したものです。営業活動によるCF、投資活動によるCF、財務活動によるCFの3つの袋から構成され、貸借対照表(BS)では把握できない、企業の現金の出入りの状況を把握できます。

5. 経営財務指標

経営状況を、規模、収益性・効率性、安全性・健全性、成長性の4つの要素について、表した代表的な指標です。各指標を毎年の数値だけでなく、暦年追い続けることで、経営の構造的な状況変化も把握することができます。

6. 損益分岐点

企業経営において、売上高と費用が等しく、損益が0になる時点の売上高を指します。

売上高が損益分岐点を上回れば利益、逆に下回れば損失になります。損益分岐点は、売上高の変化と、費用を構成する固定費(売上高の増減に関係なく発生する費用)と変動費(売上高の増減に比例して発生する費用)の変動により大きく変わります。

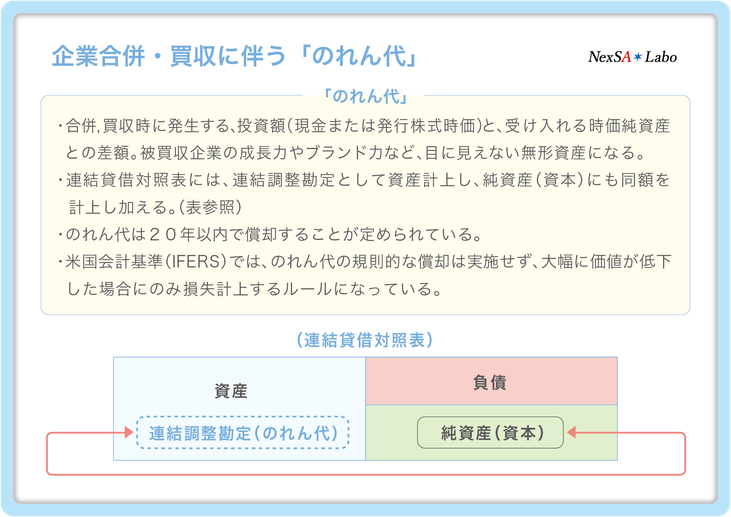

8. 企業合併・買収に伴う「のれん代」

企業買収時の価値設定では、対象企業の現在価値(純資産の額)に、将来利益を生む期待値(ブランド力、既存顧客、技術力、人材能力、特許やソフトウェアなど)をのれん代として加算して帳簿に計上します。のれん代の規定と定義はなく、両社の交渉の中で妥当点が決まります。

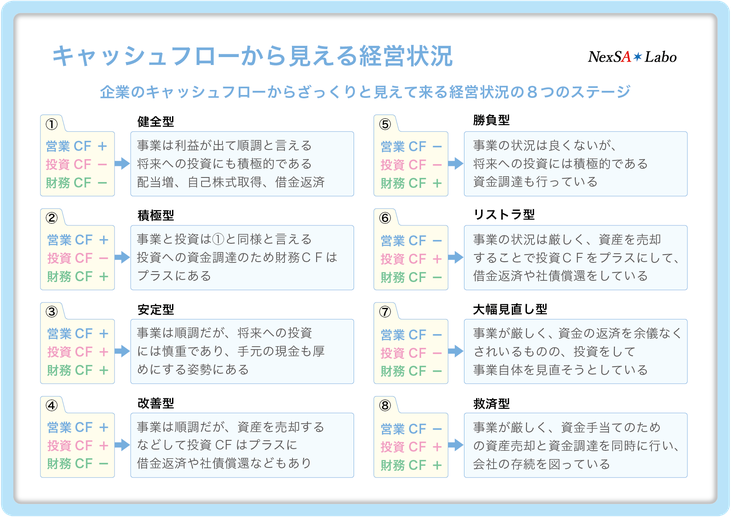

9. キャッシュフローから見えてくる経営の状況

現金の流れから、損益計算書(PL)と貸借対象表(BS)では見えない経営状況を把握できます。キャッシュフローを正確にすることで、資金繰りを改善し、資金調達を有利に働かせることも可能となります。

10. 株式の指標

企業の株価を比較し、評価する際に用いる尺度です。代表的なものには、株価収益率(PER)、株価純資産倍率(PBR)、一株当たり利益(EPS)があります。評価の期待値を上げるには、資本を効率的に使って持続的な本業の収益力「稼ぐ力」を高めることが本筋となります。

以上、BPI「財務・経理」テーマに関するプログラム内容の骨子の紹

他6つのテーマのプログラムとのインテグレートにより、

企業を蝕む本質的な課題を炙り出し、解決から再生へのヒントとなる足掛かりにして参ります。